Η διόρθωση - βουτιά της Πέμπτης ανέκοψε την ανοδική πορεία και μαζί και τον άκρατο ενθουσιασμό όπου αυτός παρατηρήθηκε. Διαβάστε περισσότερα

Η διόρθωση - βουτιά της Πέμπτης ανέκοψε την ανοδική πορεία και μαζί και τον άκρατο ενθουσιασμό όπου αυτός παρατηρήθηκε. Διαβάστε περισσότερα

optimist

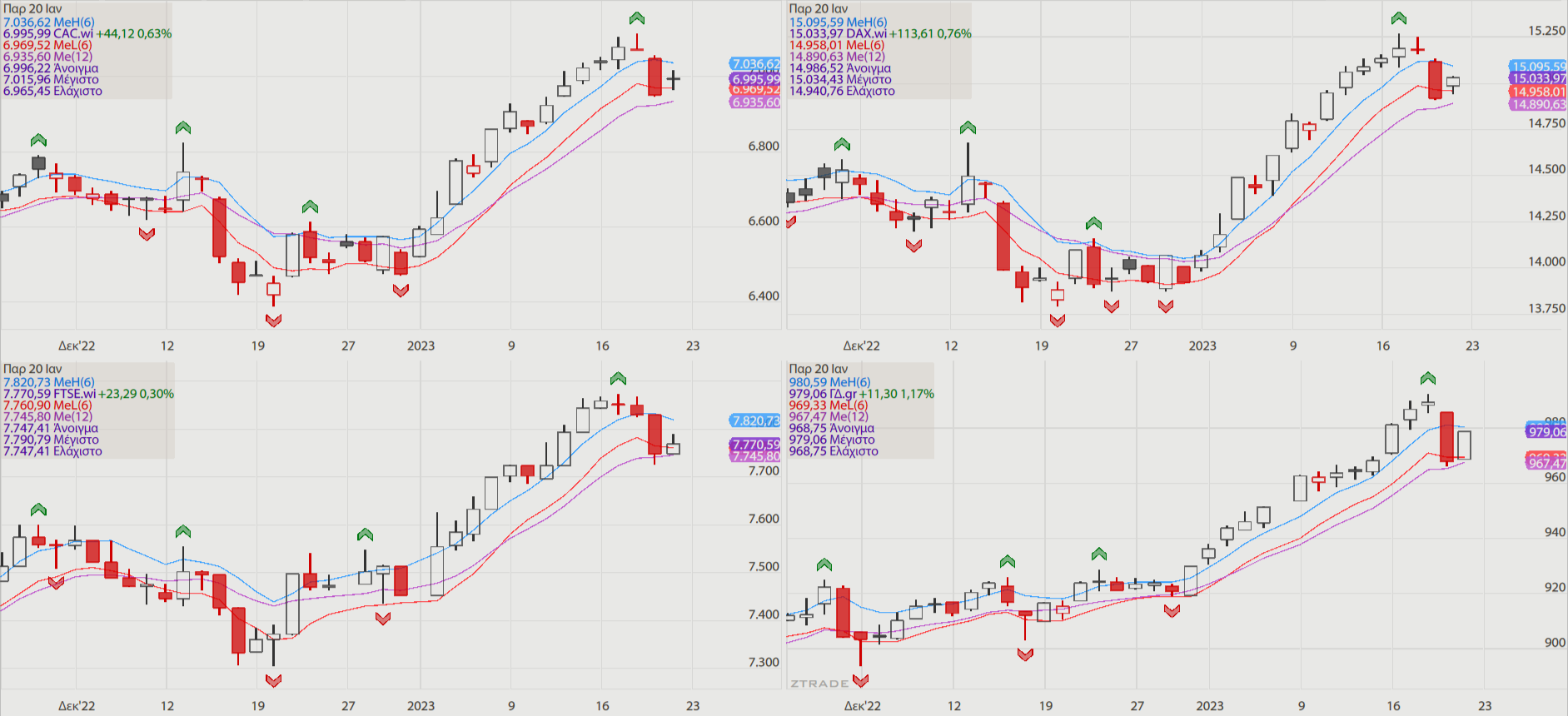

Εβδομαδιαία ανασκόπηση ΓΔ, ΔΤΡ, FTSED, ΕΛΠΕ

Άλλη μια εβδομάδα με θετικό πρόσημο για τον ΓΔ με τις τιμές πάνω από το 62% διόρθωσης του τελευταίου πτωτικού κύματος να έχουν επόμενη αντίσταση την πρώτη από τις κατερχόμενες γραμμές μεσοπρόθεσμης τάσης και να κρατάνε ζωντανό το σενάριο να είδαμε στις 783 μονάδες το δεύτερο πυθμένα ενός σχηματισμού αντιστροφής, μετά από τριπλή θετική απόκλιση αν συνυπολογίσουμε στις δυο αποκλίσεις του εβδομαδιαίου RSI την εύγλωττη απόκλιση από τους αμερικανικούς δείκτες που έκαναν νέα χαμηλά έτους τον Σεπτέμβρη. Διαβάστε περισσότερα

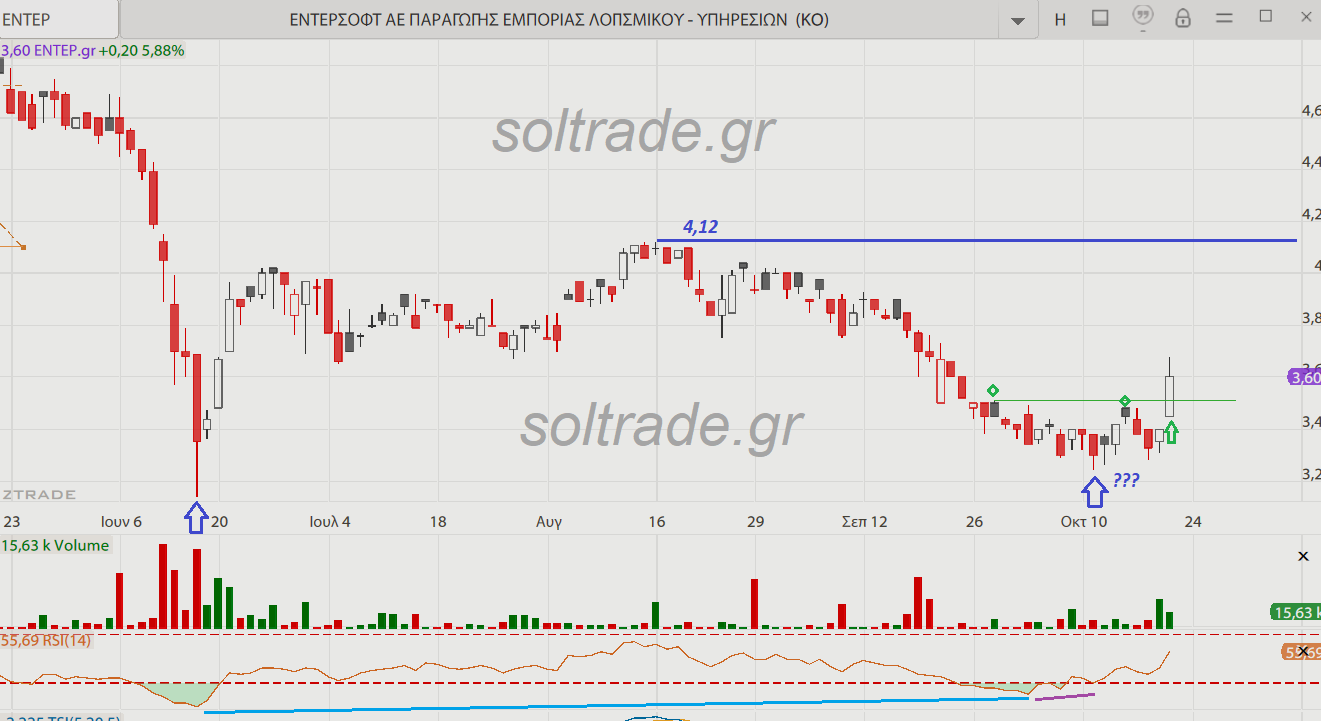

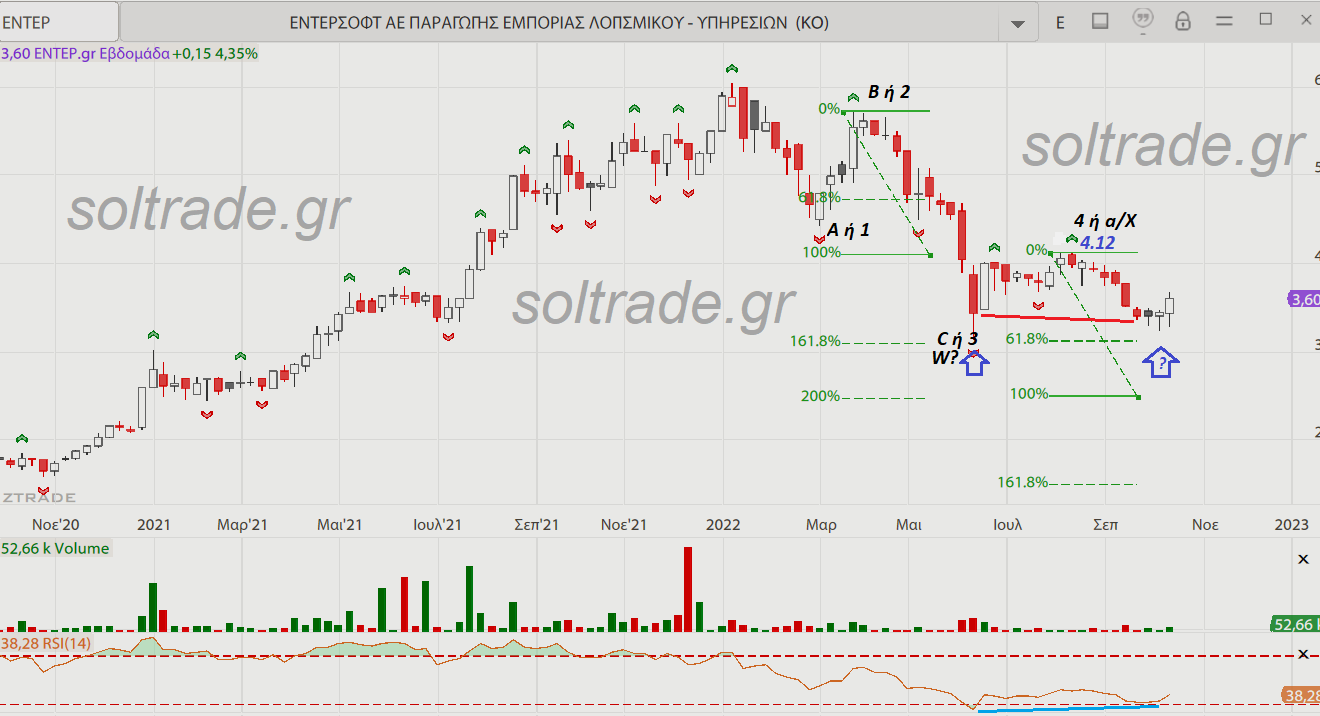

ΕΝΤΕΡΣΟΦΤ, ΙΝΤΕΑΛ, EΛΒΑΛΧΑΛΚΟΡ: Πιθανοί σχηματισμοί αντιστροφής

Η υπέρβαση των δυο τελευταίων τοπικών υψηλών στο ημερήσιο της ΕΝΤΕΡ χθες αποτελεί ένδειξη αλλαγής της βραχυπρόθεσμης τάσης που ήταν καθοδική από τις 19/9/22 κι έρχεται μετά από από θετικές αποκλίσεις ορατές στο ημερήσιο και το εβδομαδιαίο διάγραμμα.

ΔΕΙΚΤΗΣ ΥΨΗΛΗΣ ΚΕΦΑΛΑΙΟΠΟΙΗΣΗΣ: Προϋποθέσεις βελτίωσης της τεχνικής εικόνας – DAX : Σε νέα χαμηλά

Σε καθοδική τάση σε όλα τα χρονοπαράθυρα οι τιμές του δείκτη με μια πρώτη θετική απόκλιση να καταγράφεται χθες. Οι τιμές επέστρεψαν στα χαμηλά του μήνα και το καλύτερο σενάριο θα ήταν να δημιουργηθεί εδώ ένας μικρός σχηματισμός διπλού πυθμένα. Η υπέρβαση του υψηλότερου από τα δυο τελευταία τοπικά υψηλά που βλέπουμε στο διάγραμμα είναι η ελάχιστη προϋπόθεση για να μιλάμε για ένδειξη αλλαγής της βραχυπρόθεσμης τάσης. Διαβάστε περισσότερα