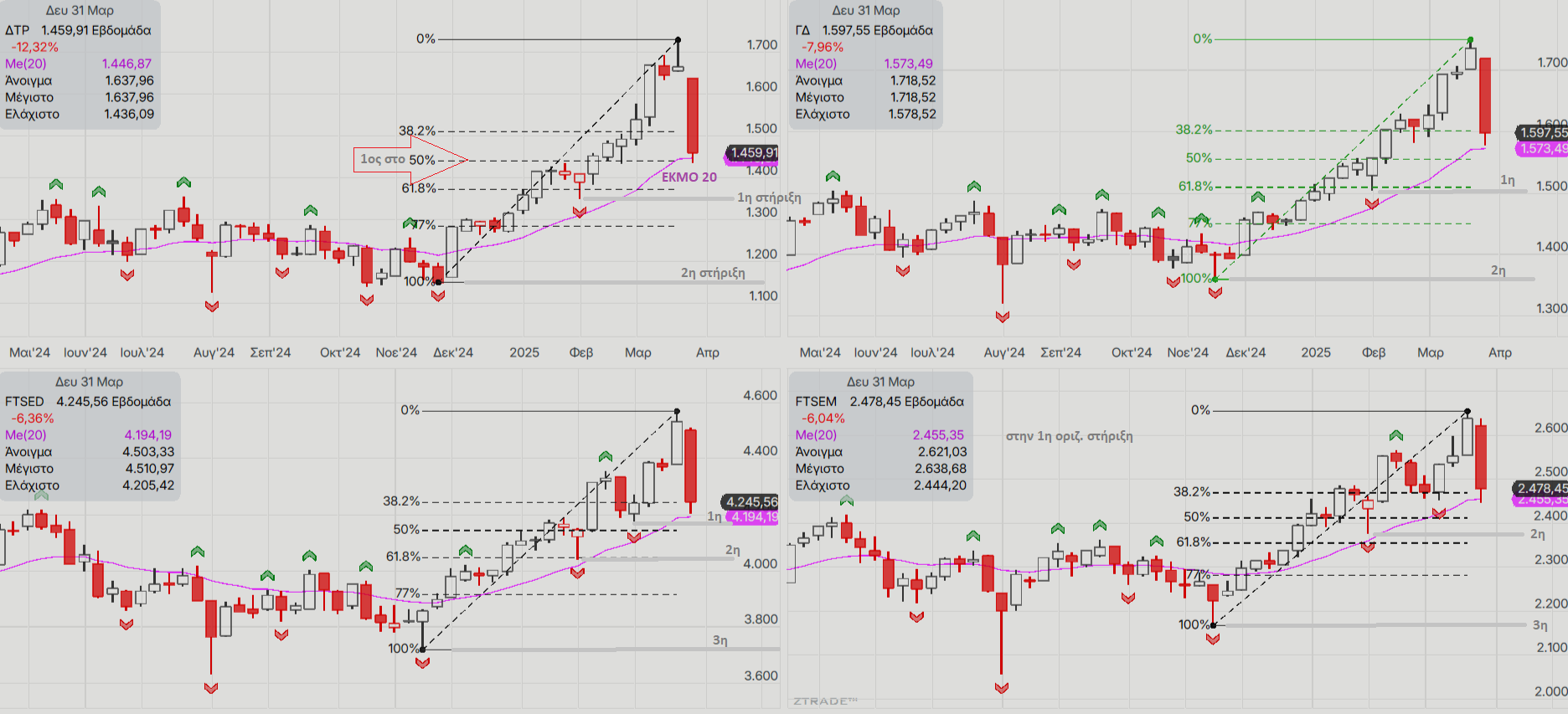

Πτωτική η πρώτη εβδομάδα του Απριλίου, η πρώτη μετά από καιρό και δεν θα μπορούσε να γίνει αλλιώς με την κατάσταση που επικρατεί στις ξένες αγορές. Οι βασικοί δείκτες με πρωταγωνιστή τον ΔΤΡ όπως και στην άνοδο, βούτηξαν με σημαντικά ποσοστά πτώσης ως τον εβδομαδιαίο 20ρη διορθώνοντας (στο καλό σενάριο) όλο το ανοδικό από τα χαμηλά του Φθινοπώρου σύμφωνα και με τις σημειώσεις στα διαγράμματά τους που ακολουθούν. Όλοι τους βρίσκονται με σαφή ένδειξη καθοδικής τάσης πλέον στο ημερήσιο. Στο τοπικό χαμηλό της 3/2/25 έχουμε την πρώτη σημαντική οριζόντια στήριξη η οποία μάλιστα συμπίπτει σχεδόν και με το 62% διόρθωσης όλου του τελευταίου ανοδικού που προαναφέρθηκε. Αν χαθεί κι αυτό το επίπεδο εκτιμάται ότι θα απειληθεί και το χαμηλό του Νοεμβρίου και θα πρέπει να ψάχνουμε για πιο δυσμενή σενάρια…

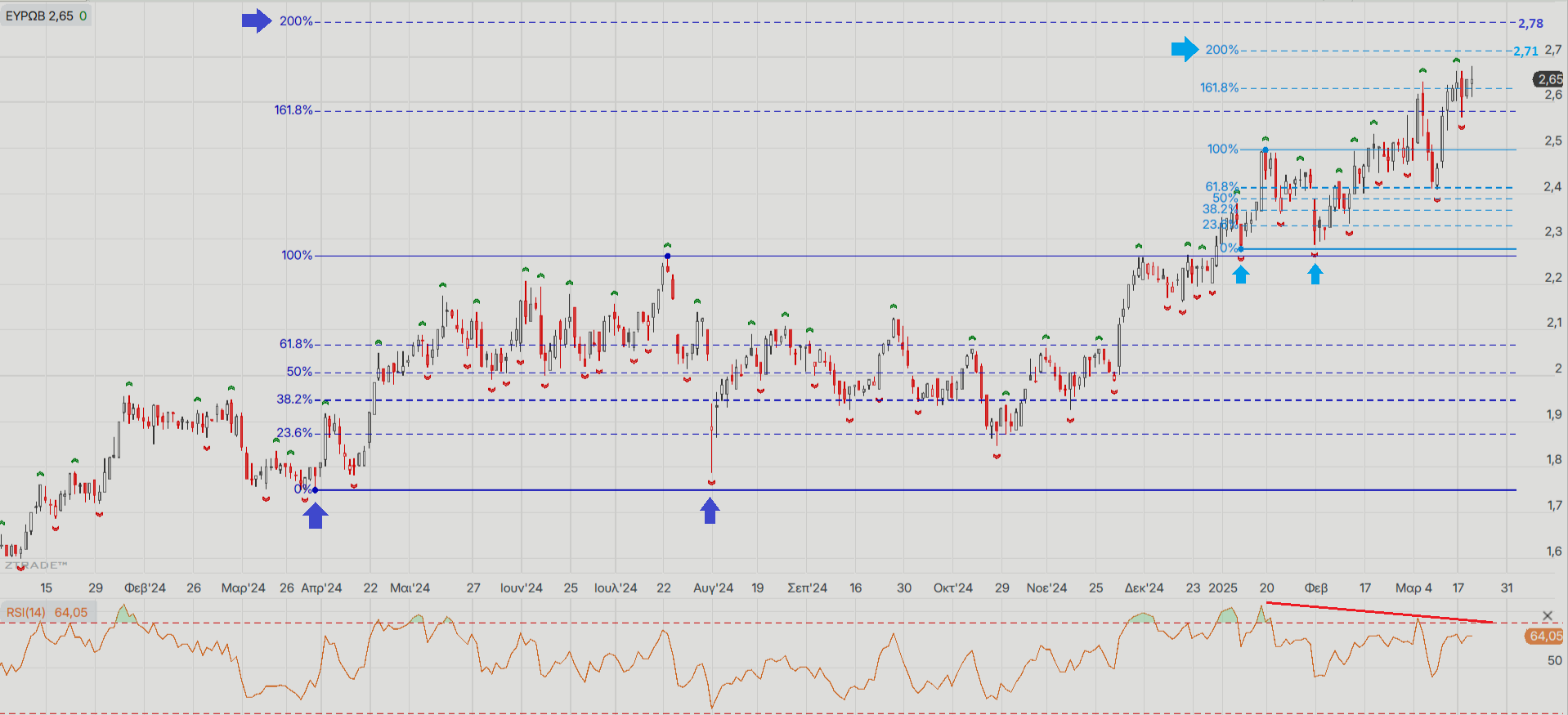

EUROBANK – Ανάλυση μετοχής

EUROBANK, ETE, ΟΠΑΠ: Οι σημειώσεις της 20/3/25

Νέο υψηλό στις τιμές της ΕΥΡΩΒ χθες παρά τις αποκλίσεις και οι μέγιστοι στόχοι των δυο σχηματισμών διπλού πυθμένα ακόμα εκκρεμούν.

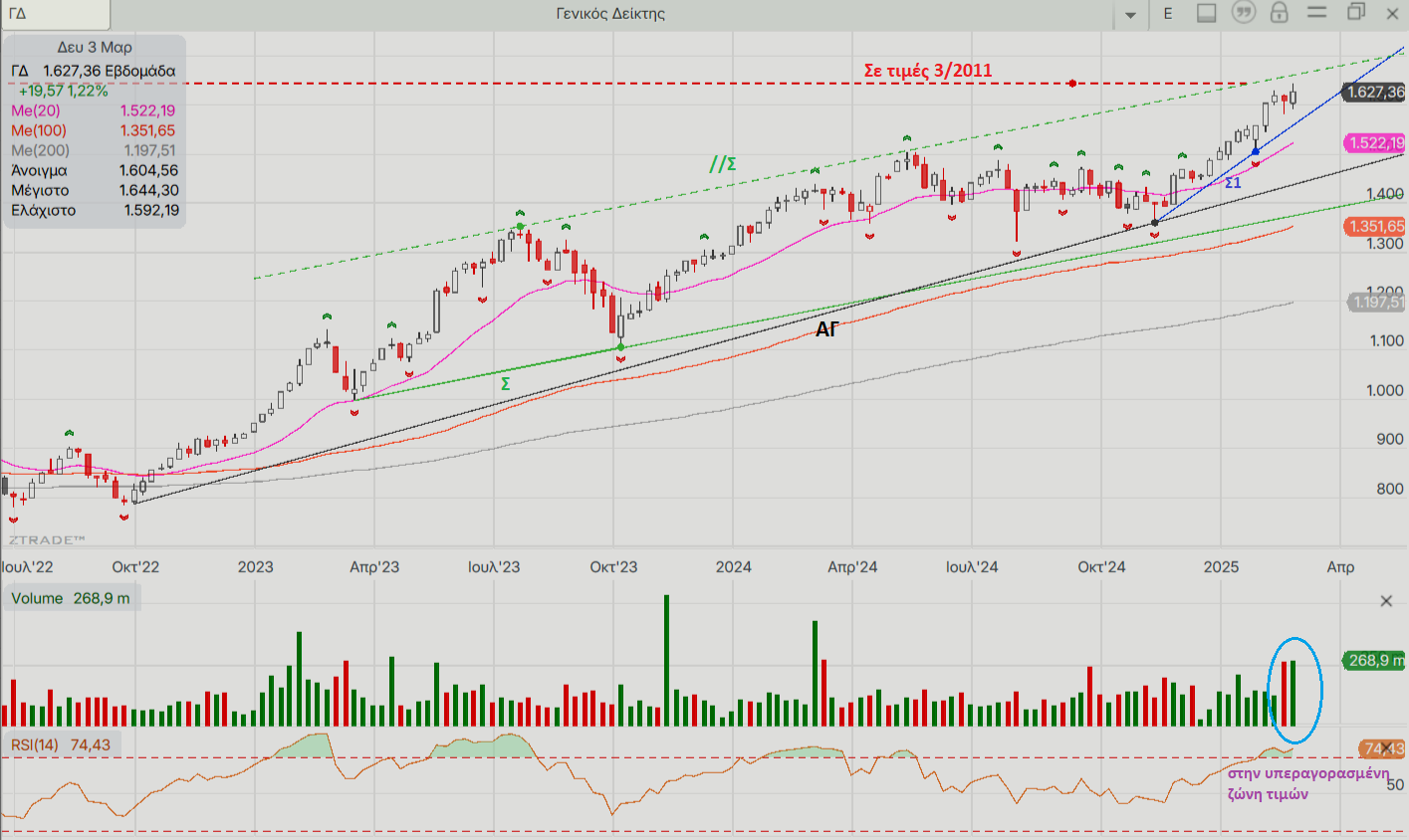

ΓΕΝΙΚΟΣ ΔΕΙΚΤΗΣ: Εβδομαδιαία ανασκόπηση

Η πρώτη εβδομάδα του Μαρτίου έκλεισε με θετικό πρόσημο για τον ΓΔ σε υψηλά 15 ετών, χάρις στην ρευστότητα που εισέρχεται στην αγορά, κυρίως μέσω τραπεζικών μετοχών που είδαν και πάλι νέα πολυετή υψηλά.

Εβδομαδιαία ανασκόπηση Ελληνικών και ξένων δεικτών, ΔΑΑ, ΑΒΑΞ, EUROBANK, ETE, ΤΡ. ΠΕΙΡΑΙΩΣ, ALPHA BANK

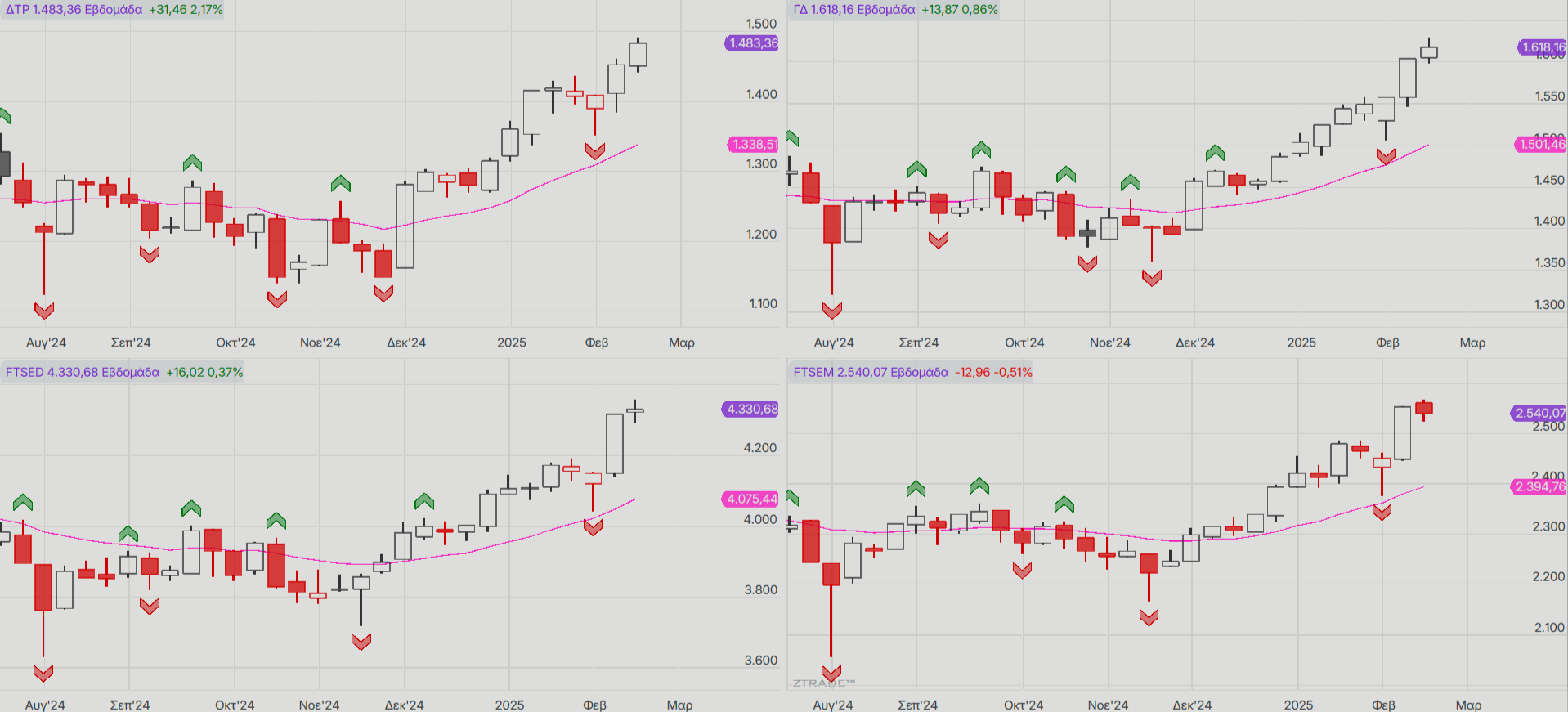

Μια ακόμα ανέμελη εβδομάδα για το ΧΑΑ με τους δείκτες να πιάνουν τους στόχους των ανοδικών σχηματισμών τους και να κάνουν νεότερα υψηλά έτους κι όχι μόνο. Με βάση τα fractals η οριζόντια στήριξη στο ημερήσιο είναι στο χαμηλό της πρώτης συνεδρίασης του μήνα και στο εβδομαδιαίο στο χαμηλό του Νοεμβρίου.