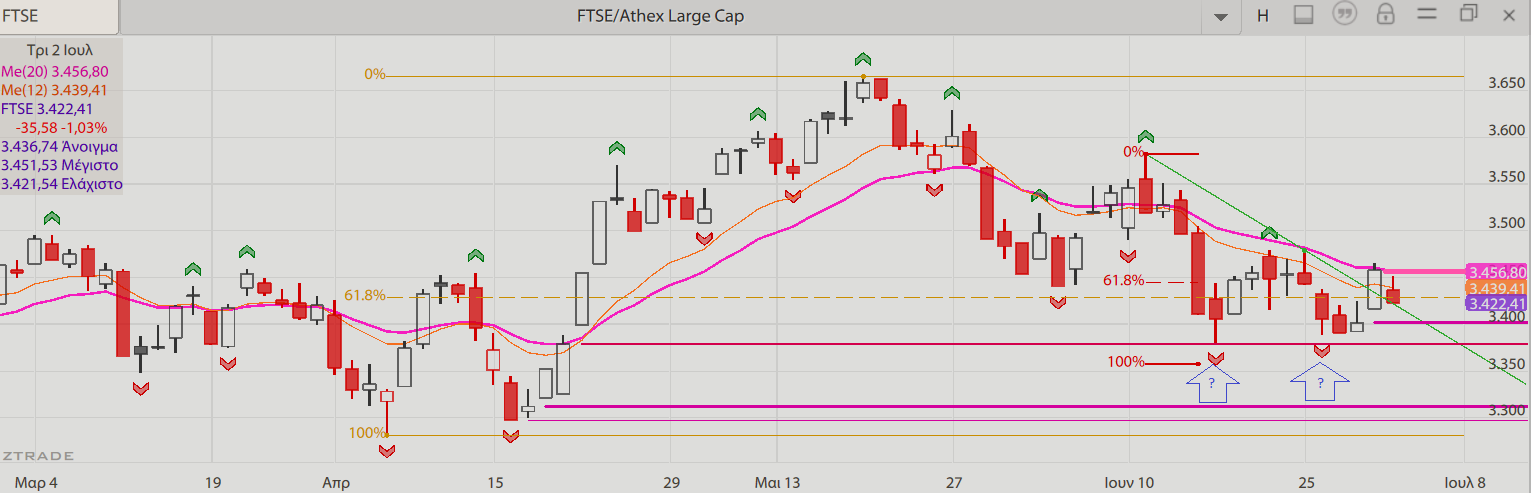

Υπέρβαση χθες σε τρεις τίτλους του υψηλότερου από τα δυο τελευταία τοπικά υψηλά η οποία θεωρείται ένδειξη ότι η τάση έχει γίνει ανοδική.

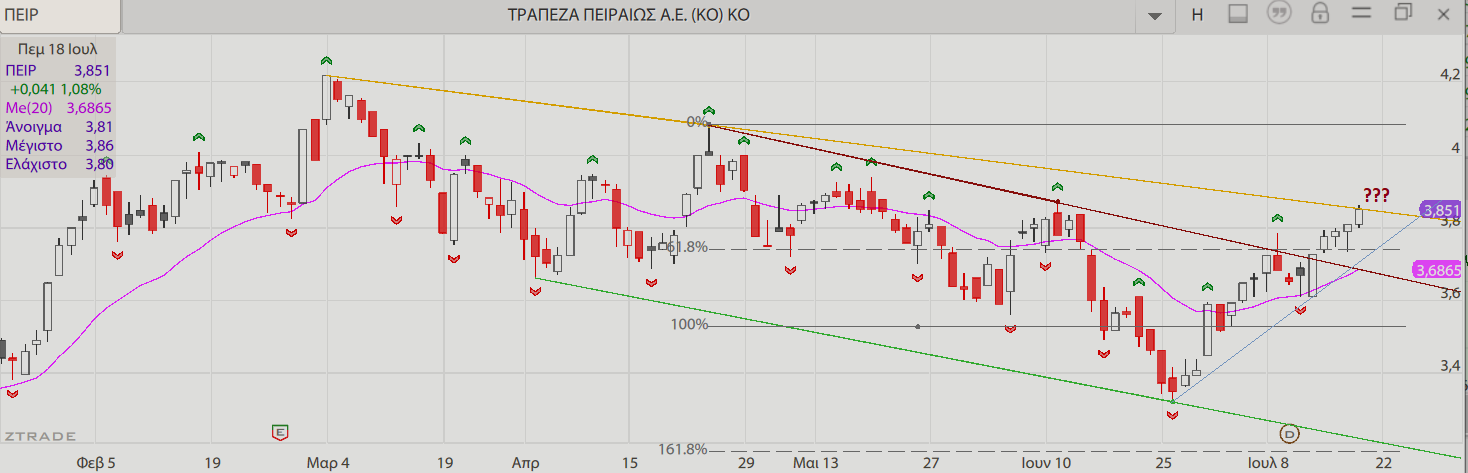

Στην ΕΤΕ είχαμε πάρτι με την υπέρβαση της γρήγορης κατερχόμενης στην οποία είχαν κολλήσει οι τιμές επί τρεις συνεχόμενες συνεδριάσεις κι αμέσως μετά την υπέρβαση των 8,14 ευρώ. Η άνοδος σταμάτησε τελικά στην πορτοκαλί κατερχόμενη η διάσπαση της οποίας είναι το επόμενο στοίχημα που προσωρινά έστω αναμένεται να κερδηθεί εν όψει της αποκοπής του μερίσματος.